安踏体育

虽然在港股,但作为长牛赛道,很有关注的价值,本期的“三好公司”就来看下。

一、公司简介

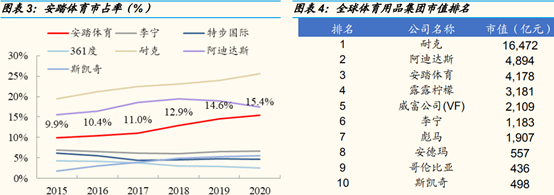

安踏是个家喻户晓的品牌,不管你喜欢与否,他目前已成为市占率第一的国产运动品牌,市值4000多亿。

我们先看看公司发展的历史,年龄稍大些的朋友,应该多多少少都有点印象。

公司最早也是晋江的小鞋厂,和特步、361等差不多,作为起步没多久的国产品牌,免不了看起来有些“LOW”。安踏为了重塑品牌形象,进行了几次“豪DU”,印象最深的就是第一次“豪DU”,1999年安踏倾尽当年的利润,请孔令辉代言,在央视开始“广告洗脑”,相信很多人还记得孔令辉的那句“我选择,我喜欢”。当时孔令辉的代言费80万,央视黄金段的广告费300万,而安踏的年利润只有400万元左右。

第二次“豪DU”,奥委会将2009-2012的奥运周期打包,要想赞助2012年奥运会,就必须要全盘收下,安踏花费了约6亿人民币拿下了赞助,而当时安踏半年的净利润也不过才4亿。这次DU注让安踏的品牌高度骤然提升,逐步奠定了今天的安踏。

另外,安踏是家很善于并购的公司,通过不断并购,快速扩充版图,打开新的增长点。

2009年,安踏拿下了FILA斐乐的中国经营权,2014年FILA的利润转正;

2015年,继续买入斯普兰迪;

2016年,买入DESCENTE迪桑特;

2017年,拿下KOLON科隆;

2019年,买下了亚玛芬(Amer Sports)。

不知道大家有没有买过上面这些品牌,其实他们的背后都是安踏,特别是FILA品牌,现在创造的收入已经超过了安踏主品牌。FILA是1911年创立于意大利的运动时尚品牌,1970年正式进军运动服饰,在90年代达到销售巅峰,成为当时仅次于耐克、锐步的全球第三大运动鞋品牌。后来由于经营不善以及金融危机,最终被安踏拿到了中国的经营权。

还有一个发展比较快的品牌是DESCENTE迪桑特,1935年成立于日本,已经从高端滑雪拓展成为世界高性能运动服饰领军者,目标消费群体为30-40岁之间追求高品质产品的专业人士和高端人群。安踏也是购买了中国的运营权,有望复制FILA的成功经验,预计2021年品牌收入规模能达到15亿元左右。

上面的FILA和DESCENTE,安踏都是购买的中国区运营权,还谈不上打入国际市场,真正在这方面比较大的动作,是收购了Amer Sports,旗下拥有始祖鸟、萨洛蒙、威尔胜等国际品牌,主要定位于高端市场,与Nike、Adidas等行业巨头在不同的细分赛道进行竞争,符合安踏体育国际化、品牌升级的战略目标。

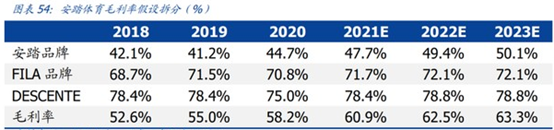

这些并购来的品牌,定位都比安踏要高,因此毛利率也高,有利于提升安踏集团的整体盈利能力:

下面是网上的平均销售均价:

二、行业情况

中国体育服饰整个行业的情况还是非常好,也是朝阳赛道,预测到2025年行业规模约6000多亿元,相比2020年的3150亿元的规模仍有100%以上空间,年均复合增速约15%。行业主要有以下几个驱动因素:

1. 大众体育渗透率提升

这和消费升级、居民健康意识的增强密切相关。以中国群众基础最大、门槛最低的跑步为例,自2014年国家体育总局放开马拉松赛事审批后,全国马拉松年度举办赛事总数已从2015年的134场上升到近2000场,CAGR5达68%,反映出大众对体育运动的热情激增。尽管今年发生了一次意外,但大的趋势不会改变,大家应该也能感受到,身边跑步的朋友越来越多。

2. 体育产业政策红利释放

这块国家是大力支持的,不久前还刚刚印发了全民健身计划(2021—2025),另外教育部还对中小学的体育运动时间做了更明确的要求,在中考中也有所体现。虽然实际执行中也许会有偏差,但大的方向肯定是利好体育产业的,而且这也是正能量很足的一件事情,谁不希望有更健康的体魄呢?

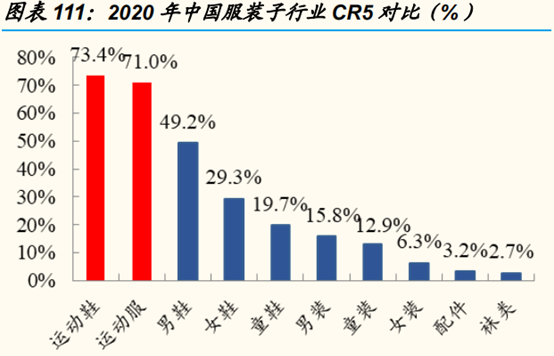

服装行业本身不是一个特别好的赛道,品牌竞争激烈,行业整体增速也不快。但相对来说,体育服装却是一个不错的子赛道,也容易诞生大市值的公司,主要是两大因素导致:一是行业增速较快,二是集中度较高。

先看下各个赛道的增速情况:

然后是它们的集中度情况,运动服饰都处于领先地位:

三、公司优势

1. 整合能力突出

比如收购的FILA,经过几年整合,收入已超过了安踏主品牌,后续收购的品牌也有望复制其成功经验,使得整个集团形成专业运动、时尚运动、户外运动三大品牌群。

不过话分两面说,安踏主品牌份额被不断压缩的话,市场也会质疑公司未来会不会成了“品牌代理商”。因为相比于李宁,安踏在“国潮当下”,并没有明显的潮牌基因,这样定位就不太容易上去。

2. 安踏在儿童运动市场的竞争力也很强,仅次于森马的巴拉巴拉,市占率在1.5%左右。

公司在这个领域是通过2008年成立的安踏Kids作为主品牌副线,定位于大众市场1-14岁的儿童,这样就实现了安踏主品牌在专业运动市场的全年龄段覆盖,拓宽了市场空间。

由于儿童生长发育速度快,服装换新频率高,童装市场历年保持稳定增长。2008-2020年中国童装市场规模由722亿元上升至2292亿元,年均复合增速10%。

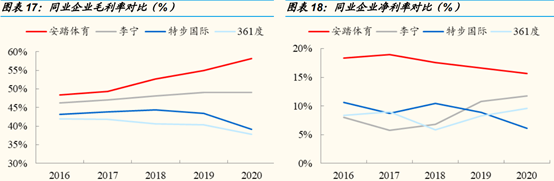

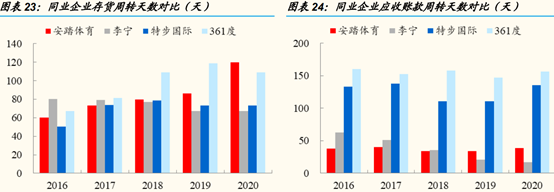

3. 执行力强,经营效率高

公司内部也是狼性文化管理,我们直接看一下与同行主要经营数据的对比,包括利润率、周转率等,安踏都处于领先。

四、其它数据

1. 财务指标

(1)稳健性

公司因为多次并购,借款较多,但自身现金储备也很充足,财务状态比较稳健,问题不大。

(2)盈利能力

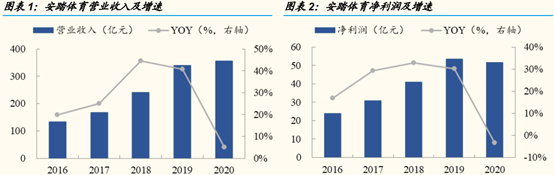

公司过去5年收入和利润的增速分别为28%/21%,ROE在25%以上。2020年因为疫情,业绩一般,收入和利润分别达到355.1/51.6亿元。

公司披露 2021H1 中报,实现营收 228 亿元,较 2019 年+54%;毛利率+6.4%至 63.2%,净利率+5.5PCTs 至 16.8%;归母净利润38.4 亿元,较 2019年+65.3%,比之前发的中报预告好一些。

(3)成长性

安踏品牌在过去3~5年时间内的增速约等于行业平均水平,复合增速为10%左右,不及集团整体增速。这一方面是因为基数较大,另一方面也是因为大众市场面临的竞争非常激烈。不过安踏品牌作为集团的基石品牌,公司也制定了5年发展战略和24个月快速增长的“赢领计划”,计划未来5年复合增长率达到18-25%,市场份额提升3-5个百分点,保持中国运动品牌领导者地位。

看收购品牌的话,FILA增速一直很快,预计未来3年依然能够实现复合增速超过30%的增长;

DESCENTE品牌高速增长,已于2019年实现盈利;

Amer集团下的萨洛蒙、始祖鸟、威尔森等,一方面努力发力国内市场,另一方面也为安踏集团进军国际市场打开大门,预计2021年有望减亏。

如果横向与耐克、阿迪进行对比,仍然也有一定成长空间,龙头耐克的市值有1.6万亿,是安踏的近4倍:

2. 估值水平

由于去年基数低,今年的增速会较高,综合来看,券商预计未来几年的增速在25%左右,当前市值对应21年的PE在50左右,22年在40左右,作为一个消费龙头来讲,算是合理区间。

3. 技术分析

这是近几年的周K图,作为有一定成长性的消费股,走势挺稳健::

4. 评测打分

好赛道:7分

好公司:8分

好价格:6分

最后总结一下,体育服装是朝阳赛道,公司作为龙头,增速稳健,无论是品牌整合还是国际化,均有看点。行业内部竞争激烈,与耐克、阿迪相比,在品牌竞争力上稍逊一筹。当前估值在合理区间,不过港股市场波动较大,建议逢低布局。文中任何观点和建议不构成对证券买卖投资建议。在任何情况下,和众汇富不对任何投资做出任何形式的担保或承诺。股市有风险,投资需谨慎!

关键词: