北京和众汇富:终于有人把科技股投资说明白了!

科技股

第三代半导体迎来政策利好,中芯国际又遇当头一棒,芯片板块正体会着冰火两重天,科技股将走向何方?密切观察市场走势的你,需要一份最全面的科技股细分行业研究~

一直以来,各家券商、大V在分析科技股时,大多侧重科技股走势的判断,但是科技股到底包括哪些细分行业哪些股票?一直未见太细致的梳理,主力君也颇为头疼,猜想我们公众号儿很多朋友也会有一样的困扰,于是我们花了一段时间对科技各细分行业进行了系统梳理,希望能够对朋友们观察科技不同板块走势有所帮助,以下enjoy:

一、行业长期趋势:美股前10大市值企业中9家科技股

以史为鉴,想知道中国科技股的长期前景,美股70年演变史是最好的观察对象。

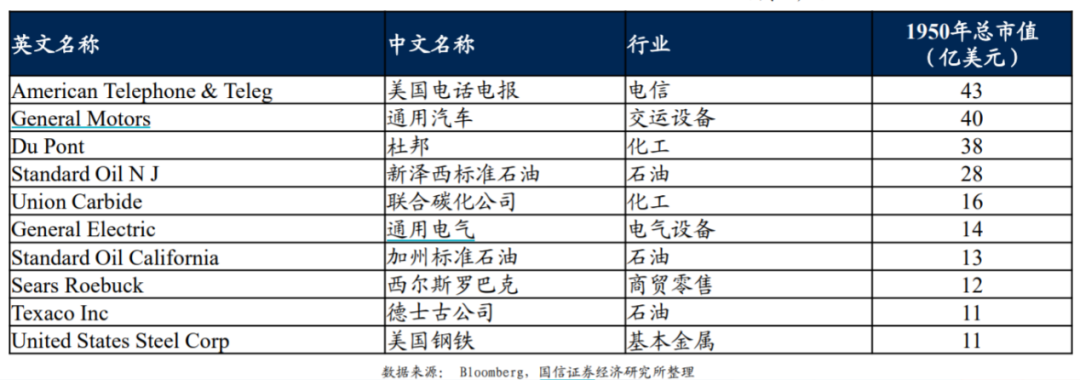

1、1950年代,重工业板块黄金期

当时美国处于战争结束的重工业时代,整个社会最重要的方向是基础设施建设,与此相对应,当时美股排名最靠前的几乎全部是重工业板块,基本没有消费、金融、科技什么事儿。

1950年美股前10大市值企业

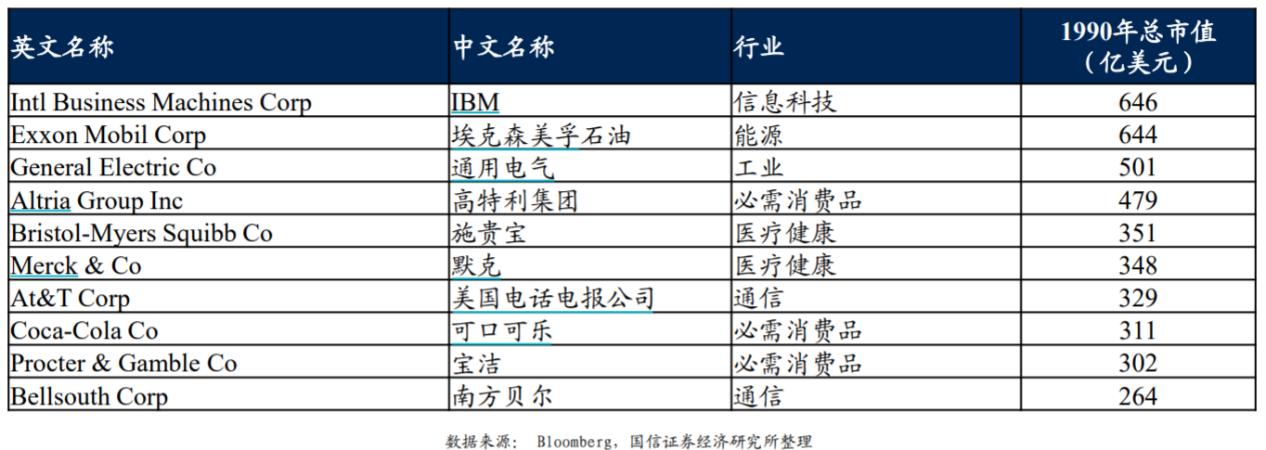

2、1970年代,美股走出消费、医药“漂亮50”

美国重工业投资时代结束,凯恩斯主义的政府投资刺激模式难以为续,美国经济增速开始下行,由此市场开始重新关注基本面确定的股票,美股“漂亮50”应运而生,股市迎来消费、医药股的黄金期。

1990年美股前10大市值企业

3、1990年代以来,科技股崛起、繁荣、泡沫破裂、涅槃再崛起

90年代开始,美国从国家战略的角度高度重视信息技术产业,万维网出现并开始普及,各类科技创新公司不断涌现,代表科技股的纳斯达克指数走出十年十倍的走势,1991年4月12日:500点;1995年7月17日:1000点;1997年7月11日:1500点;1998年7月16日:2000点;1999年11月3日:3000点;1999年12月29日:4000点;2000年3月9日:5000点,随后泡沫破灭,众多dot com公司破产,即便如此,纳斯达克指数经历2年痛苦的泡沫挤出期之后,代表科技股走势的纳指走势是这样的:

2010年美股前十大市值企业是这样的:

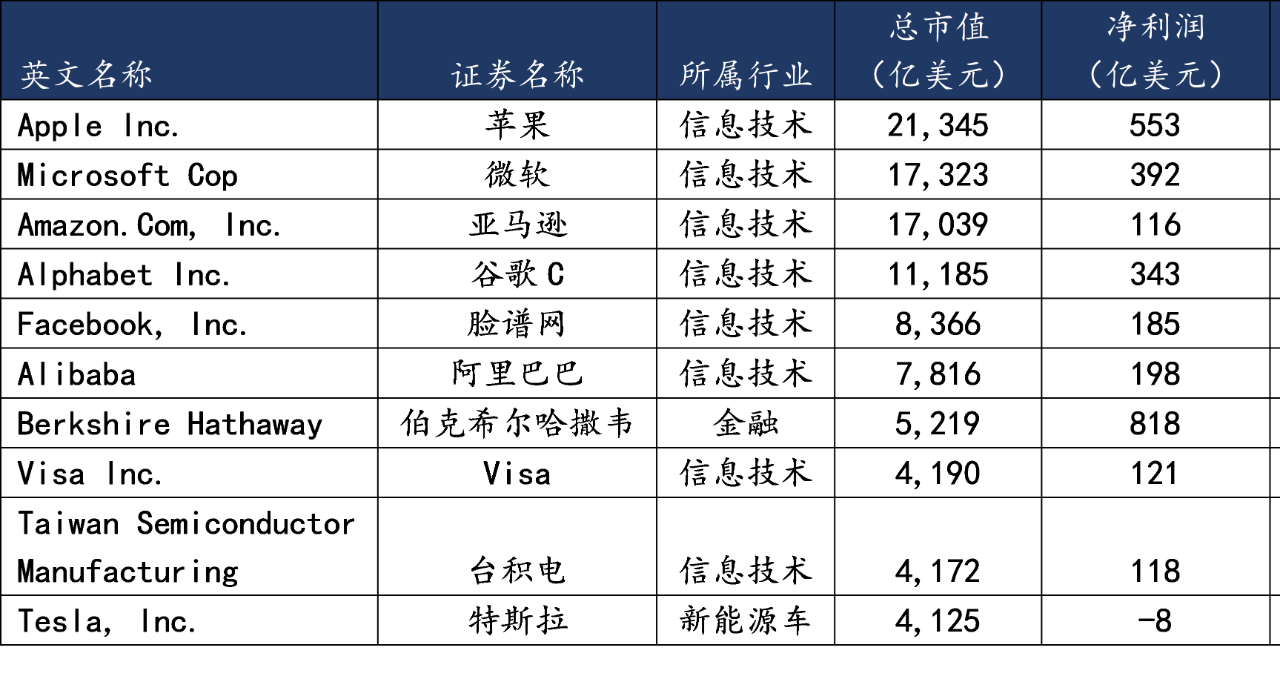

2020年的今天,美股前十大市值企业有9家是科技型企业

2020年8月28日美股前10大市值企业

看完美股70年前10大市值企业的演变,我们可以得出一个结论,股市哪个行业最强,根本是取决于当下经济所处阶段。不同阶段,驱动力不同,对应的最强板块也不同。如今我国正迈向科技和消费主导的经济阶段,尤其科技将成为我国未来发展的关键,科技必然也会享受未来最大的荣光,成为股市的最强板块和市值的王者。当下估值并非关键,未来的预判更为重要。

二、科技股细分产业链拆解

当今社会科技无处不在,以我们最常见的计算机来看,小小一台设备,改变了我们学习、工作、生活的方式,让我们工作、学习更高效,让我们冲浪在虚拟的世界,要实现这一切功能,硬件、软件缺一不可。

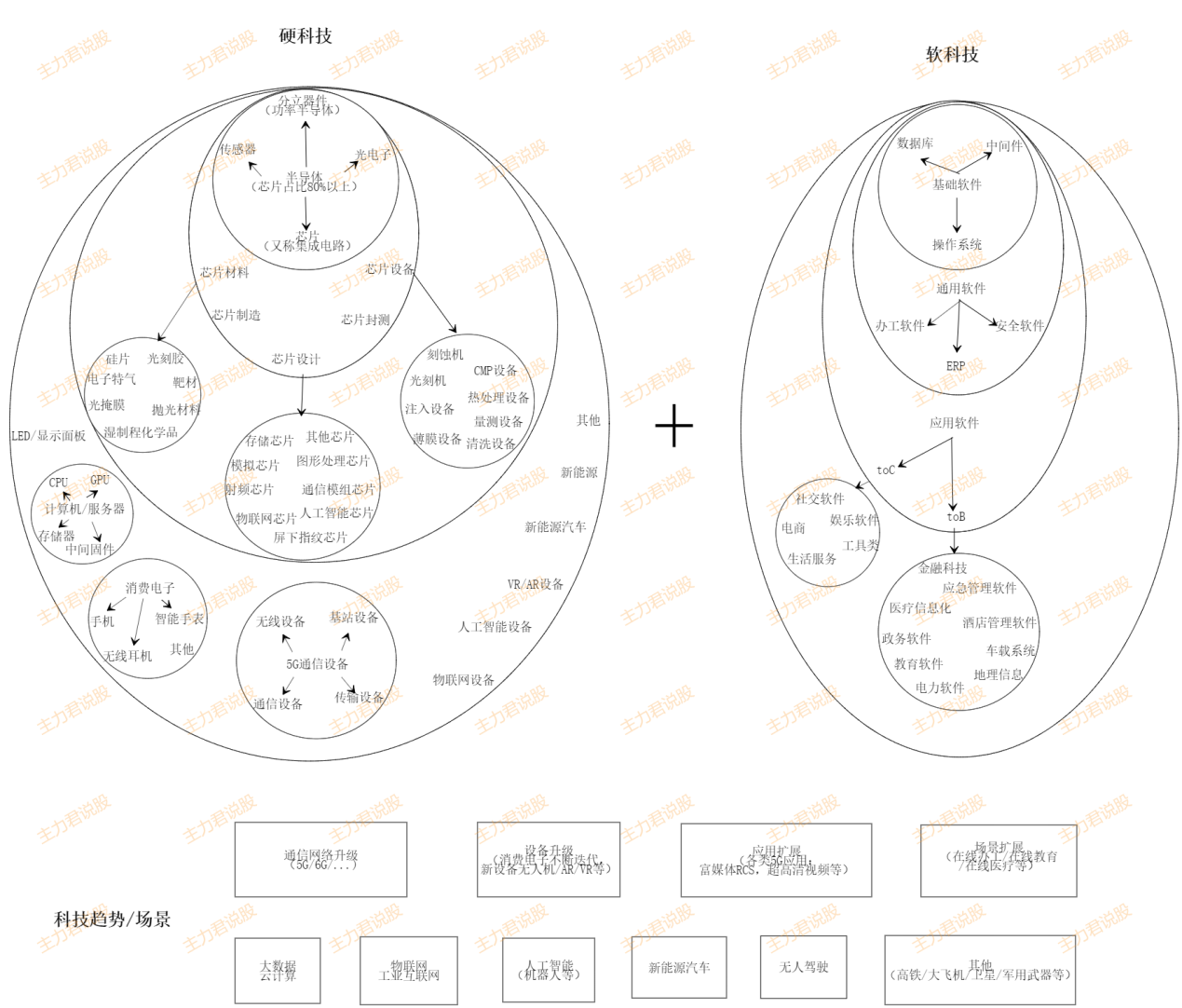

为了便于大家直观了解,我特别将所涉及的以半导体为基础的核心硬科技、以及包括基础软件、通用软件、应用软件在内的核心软件做成下面这张图,后面一一给大家介绍。

(点击图片,可放大查看)

先说硬科技。

硬科技的底层是半导体,按照国际标准分类方式,半导体产业分成四种类型:集成电路,分立器件,传感器和光电子。

集成电路就是我们俗称的芯片,2019年全球整个半导体市场销售额共计4183亿美元,芯片独占80%以上,所以在很多的新闻报道、公众号文章里,半导体元器件、芯片、集成电路三者是混为一谈的,不做严格的区分。

那分立器件,传感器和光电子和集成电路的区别是什么呢?其实就是名字上的“集成”二字,集成电路中的晶体管数量都是上百万级的,像苹果A系列,高通骁龙系列,华为麒麟系列的芯片,晶体管数量达到了上亿,几十亿的级别;但是类似分立器件、传感器的晶体管数量就比较少,集成度比较低,虽然集成度差异巨大,但都是硬科技中不可或缺的部分。

整体来看,整个半导体行业最大的特点是国产化程度低,2018年中国大陆芯片进口额达3,121亿美元,是目前进口金额最高的商品,同期出口额为846亿美元,贸易逆差达2,275亿美元,整个产业链都存在从上到下的国产化替代机会,这也是我们后续研究挖掘的重点。也正是在半导体产业的基础上,形成了包括计算机/服务器、消费电子、5G通信设备、LED/显示面板等等各类硬件产业。

再说软科技。

根据软件研发难度的高低,软件大致分为三个层级,基础软件、通用软件和应用软件。

基础软件主要包括操作系统、数据库和中间件,并称为基础软件的“三驾马车”,操作系统桌面端微软和苹果全球市占率95%,移动端谷歌安卓和苹果市占率98%。数据库方面,Oracle、IBM、微软、SAP 四大厂商合计份额接近 90%以上,中间件方面,国外公司占比50%以上,国产化程度相对高。

通用软件,主要包括办公软件、ERP以及安全软件,与基础软件类似,办公软件微软office占据了统治地位,国内主要是看金山办公;ERP方面,国产化程度已相对较高,用友网络、金蝶国际占据半壁江山;安全软件,包括身份管理与访问控制软件、涉及安全内容与威胁管理的终端安全软件,安全性与漏洞管理软件等,国内玩家较多,后续会有专门分析。

应用软件,根据终端客户是个人还是企业,可分为toC端软件和toB端软件,C端软件由于个人客户数量足够庞大,孕育了一大批的科技巨头,阿里、腾讯、字节、美团、滴滴等等,基本均在海外上市;B端行业众多,A股相关软件公司主要是金融科技、医疗信息化、政务软件、教育软件、电力软件、地理信息软件、车载系统软件、建筑软件、酒店信息管理软件、应急管理软件,后续专题展开。

基于半导体等硬科技、操作系统等软科技基础上,科技不断升级迭代,5G应用、大数据、云计算、物联网、人工智能等等都存在行业性机遇,后续科技股会推出系列篇,一一展开分析。

三、投资科技股应该注意些什么

1、正视科技股存在的问题

中国在过去十几年迅速发展成制造业大国,在大量领域缩小了与发达国家的差距。但是我们必须清醒的认识到,这种缩小主要是在低端产业技术上。在诸如芯片、核心软件等尖端领域,相比于美日德等老牌强国,中国目前仍存在不小差距,这是我们在做科技股投资中必须要正视的问题。

中国科技在硬实力上的落后,使得各细分行业大多呈现国内企业市占率低,行业地位弱势,没有话语权,需要大量的研发投入及设备支出补短板的特点,所以相比较于消费、医药股,科技股业绩稳定性相对较差。

同时科技股还存在技术路线变化快,产业周期轮动迅速,科技王者频繁更替等等问题,所以科技股一直以来被以巴菲特、芒格为代表的价值投资者列为“不投”系列,这也是我们投资科技股不能回避也必须重视的。

2、科技股投资的核心-追寻产业趋势

正如主力君之前文章所展示的,如果我们把投资时限拉长至10年、20年,整个市场涨幅最大的基本是消费、医药股,但如果我们去拉每几年涨幅最前列的个股,科技股无论如何都不会缺席,未来更是如此。因为正如前文所说,股市哪个行业最强,根本是取决于当下经济所处阶段,而科技无疑是中国当前发展的重中之重。

在目前中美争夺国际话语权愈发激烈的背景下,无论是“拟将第三代半导体写进十四五规划”、推出科创板加速科技企业上市,还是各项直接税收政策减免、大基金投资等手段,无一不说明了国家尽一切力量推动科技领域国产化的决心。科技目前很多细分方向国产化率只有百分之十几、二十,细分行业持续国产化替代是后续几年的大趋势,在这个过程中,业绩爆发增长、翻倍增长个股必然不断出现。

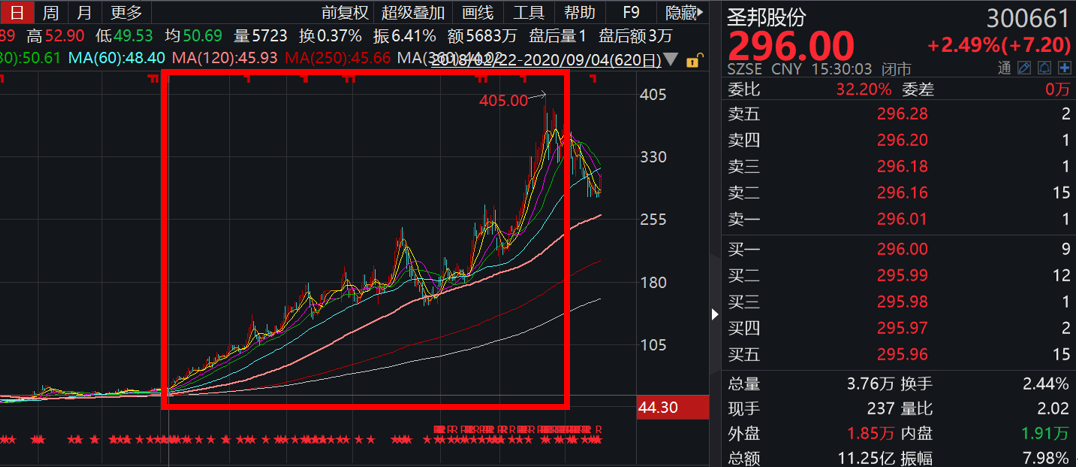

而炒题材、追概念又是A股资金亘久未改的喜好,“业绩+人气”双向加持,科技股中必然不断会出现十倍王者,比如说下面这样的:

那么,到底如何才能抓住科技牛股呢?主力君认为,关键在于研判产业趋势,明确不同技术当下所处的阶段,并做紧密的跟踪,不断修正,从而制定恰当的投资策略。

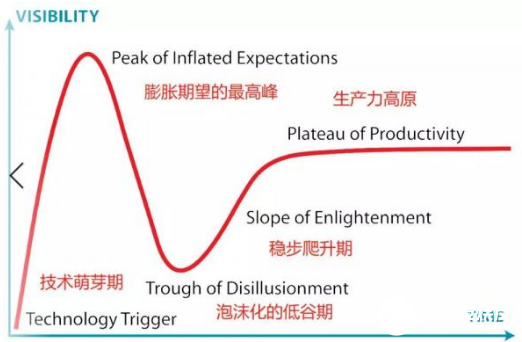

上面这条曲线叫做“新兴技术成熟度曲线”,是由著名信息技术咨询公司Gartner所发明,用来评估各种新科技的发展阶段,它由两条曲线叠加构成,横轴表示随着时间的推移技术的成熟程度,一般来说,每一种技术都需要经历萌芽、成长、成熟、衰退四个阶段。纵轴则代表着公众对技术的虚高期望值的“炒作程度”(Hype Level)曲线,曲线的高低变化清楚呈现了一个新技术从萌芽期的期望膨胀,到回归理性期的泡沫挤出,再到成长期业绩的稳步爬升,直至最终技术成熟、衰退的全部阶段。

科技股的市场表现基本与曲线类似,新技术刚刚出现的时候,市场倾向于无限乐观,在A股就体现为各种沾边或者不沾边的概念股股价都一飞冲天,但是随着预期炒作的渐渐降温,所有个股都要开始接受实在的业绩验证,进入“高开低走”阶段,很多纯概念股将开启漫长的阴跌,只有真正实现了技术突破,有实实在在业绩支撑的个股将迎来第2波主升浪。

需要说明的是,即使是同一技术,在不同阶段的侧重环节不同,相关产业链上的公司表现也会有先有后。以5G为例,就技术投入先后顺序而言,网络设计先行、通信设备随后,最后是5G相关应用,与之相对应,网络设计概念的东方通信最先受到追捧,然后是中兴、烽火这类通信设备公司,再到“5G换机潮”的消费电子产业链,最后是5G应用的超高清视频、云游戏等等。

最后,再次总结一下,科技股投资,必须保持对产业趋势及技术所处阶段的持续洞察,技术到底是处于萌芽炒作期,还是趋势明确的业绩主升期。必须时刻清醒的认知自己到底赚的是预期炒作还是业绩成长的钱,就科技股当下所处阶段而言,一个稳妥策略在于,挖掘板块中能够实实在在将国产化替代趋势转化为业绩增长的个股,其必然存在第2波主升机会,这也是主力君后续研究挖掘的重点。

四、写在最后

写这篇文章的过程中,主力君又重温了之前看过的一部铁甲机器人格斗综艺,里面有一台铁甲叫暗影猎手,银色的机身,尖利的牙齿,操作者通过高超的操控技术与对手冷静周旋,一旦发现机会咬住不松口,一击毙命。感觉科技股很适合这种投资风格,建好科技自选股板块,持续冷静观察,时刻谨记这是一个高风险高弹性高收益的板块,一旦发现趋势机会,在低点果断出击,待趋势发酵,果断抽身,做最冷静的科技股猎手。

文中任何观点和建议不构成对证券买卖投资建议。在任何情况下,和众汇富不对任何投资做出任何形式的担保或承诺。股市有风险,投资需谨慎!

关键词: